こんにちは!

直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証マザーズからサービス業種のデコルテ・ホールディングスです。

最後までお付き合いいただけるとうれしいです!

- 「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

自社株買いのメリットとデメリット

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。(配当とともに株主還元の一つ)

- 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

- 自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。

- 自社の株価は「割安」というメッセージを送ることができる。

- 自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることが多いです。

| 自社株買い発表日 | 2022年2月4日(金) |

| 取得期間 | 2022年2月7日~ 2022年5月20日 |

| 取得株式の総数 | 普通株式 73.1万株(上限) (発行済株式総数(自己株式を除く)に対する割合:12.9%) |

| 取得金額の総額 | 6億円(上限) |

| 取得方法 | 東京証券取引所における市場買付 |

【自己株式取得を行う理由・背景】

- 同社は株主に対する利益還元を経営の重要課題の一つとして認識しており、現在は成長過程にあるため、剰余金については事業規模の拡大や収益力の強化に優先的に投資することが、将来における企業価値の最大化と継続的な利益還元につながると考えている。

- 中期経営計画において、成長投資のための資金は全て事業収益により充足する計画としている。

- 2021 年 12 月 16 日に決議した同社所有のデコルテ浅草ビルの譲渡により得た事業収益外の剰余金について、同社の財務状況、株価水準、株主還元の重要性等を総合的に勘案した結果、当該剰余金を活用した自己株式の取得を実施することとした。

同社は、成長投資の資金は「事業収益」により充足する方針のもと、所有する不動産売却益が発生したため、

この余剰資金を自社株買いの資金に充て、株主還元を実施することになりました。

自己株式の取得数量は、発行済み株式総数の12.9%と自社株買いの数量としてはかなり多い数量(※1)です。

※1 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

直近の出来高(売買が成立した株式の数量)の5日平均は2,137百株、25日平均は1,004百株で、流動性は平均的な水準です(1,000百株を平均水準としています)。

どんな会社?

2001年に創業し、2008年に、海外での結婚写真の文化に感銘を受け、

結婚式や披露宴とは別の日に結婚写真を撮影する、あるいは結婚式や披露宴を行わずに結婚写真を撮影するサービス(フォトウエディング事業)を開始。

主力のフォトウエディング事業に加え、2011年からはフィットネスサービス事業(パーソナル特化型のフィットネスクラブ)、2015年からはアニバーサリーフォト事業をしている会社です。

報告事業セグメントは、「スタジオ事業」(フォトウエディング、アニバーサリーフォト)と「その他」(フィットネス)があり、

2021年9月期通期のセグメント別売上高構成比は、

- スタジオ事業 98.0%

- (内)フォトウエディング 95.2%

- (内)アニバーサリーフォト 2.8%

- その他(フィットネス) 2.0%

となっており、「フォトウェディング」の売上が9割以上を占めています。

直近の経営概況

【2022年9月期1Q(2021年10月~12月)の経営成績】(2022年2月4日発表)

| 決算期 | 売上収益 [百万円] (前年同期比[%]) | 営業利益 [百万円] (同) | 税引前利益 [百万円] (同) | 親会社所有者 に帰属する 当期利益 [百万円] (同) |

| 2021年9月期1Q累計 | 1,434 (ー) | 516 (ー) | 464 (ー) | 357 (ー) |

| 2022年9月期1Q累計 | 1,554 (8.4) | 474 (△8.1) | 448 (△3.5) | 301 (△15.7) |

| 2022年9月期通期会社予想 | 5,490 (19.6) | 1,427 (63.8) | 1,309 (78.1) | 895 (55.7) |

| 通期予想に対する1Qの進捗率[%] | 28.3 | 33.2 | 34.2 | 33.6 |

2022年6月期1Qの業績は、前年同期比で増収減益で売上収益は1割弱の増収、営業面は1割程度の減益となっています。

2022年6月期通期の業績は、前期比で売上収益は2割増収、利益面は5~8割の増益を予想しており、

通期予想に対する進捗率は、1Q終了時点で売上収益、利益面ともに3割程度に達していて順調です。

【2022年6月期1Qの状況、経営成績の要因】

ブライダル業界においては、従来型の挙式・披露宴業態では緊急事態宣言等の解除により実施組数が回復しつつあるものの、コロナ禍における「結婚式」に対する価値観の変化の加速とも相まって、新型コロナウイルス感染拡大前の水準を下回って推移しています。

オンライン挙式や少人数挙式へのシフトを図ることで顧客の要望に応える動きも出ていますが、参列者数の減少による単価の低下もあり、依然として厳しい状況が続いています。

一方で、コロナ禍において様々な新しい結婚のかたちが浸透していく中、フォトウエディングも新たな結婚式のスタイルの一つとして注目を集め、新規参入を試みる事業者も現れるなど、フォトウエディング市場は活況を呈してきました。

このような経営環境の下、主力業態であるフォトウエディングサービスにおいては、「撮る結婚式」に対する期待の高まりに応えるべく、

非接触でコロナ禍においても安心して撮影申込が可能な「オンライン専門相談カウンター」によるオンライン接客の拡充、長距離の移動が制約を受ける中で都市近郊の旅行先でのフォトウエディングサービスを提供する「フォトジェニックジャーニー」の強化等、顧客のニーズをとらえ環境に合わせた施策を実行しました。

アニバーサリーフォトサービスの「HAPISTA」においては、お宮参りや七五三等のイベントだけでなく、お子様を中心に家族でリピートしたくなるHAPPYな体験を得られるフォトサービスを提供してきました。

現在全国3店舗展開していますが、今後は多店舗展開による事業拡大を目指しています。

当1Q連結累計期間の経営成績は、緊急事態宣言の解除により顧客が行動制限を受けなくなったこと、前連結会計年度において新店舗を出店したこと等の影響により、スタジオ事業、フィットネス事業ともに売上収益が前年同期を上回り、過去最高の四半期売上収益となりました。

一方、前年同期において平年の50%程度に抑制していた広告宣伝費を今後の受注活動のため平年並みの水準に戻したこと、また、新規出店の加速と出店地域の広がりに対応するための人材の先行採用と育成の強化の取組を進めたこと等を主な要因として費用が増加しました。

これらの結果、表2の業績になっています。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| セグメント | サービス | 売上収益 [百万円] (前年比同期[%]) | セグメント利益 [百万円] (前年比同期[%]) |

| スタジオ | 1,531 (8.4) | 476 (△8.6) | |

| フォト ウエディング | 1,480 (8.0) | ー | |

| アニバーサリー フォト | 51 (23.2) | ー | |

| その他 | 22 (3.0) | △1 (前期4百万 の損失) |

主力の「スタジオ事業」は増収減益で、特にアニバーサリーフォトの売上が2割増加して好調でした。

「その他」(フィットネス)は増収で赤字幅縮小となっています。

セグメント別の状況は以下です。

<スタジオ事業>

緊急事態宣言解除により顧客の活動制限要請が緩和された事に加え、フォトウエディングサービスへのニーズの高まりに対応した多様なプランの提供、コロナ禍に対応した施策の実施により、売上収益及び営業利益は堅調に推移しました。

(フォトウエディングサービス)

緊急事態宣言等が解除されたことにより、挙式・披露宴の実施組数は回復しつつあるものの、結婚式に対する価値観の変化が加速する傾向にあること等により、

フォトウエディング等の新たな結婚式のかたちへの関心が高まる中で、顧客のフォトウエディングサービスに対するニーズが広がり、

スタジオ+ロケーションなど複数の場所での撮影や、和装・洋装両方の衣裳での撮影など同社の提供するサービスの中でも高単価のサービスの需要が増加したこと等から、既存店の平均単価は4.2%上昇し、既存店売上高が前期比2.8%増加しました。

加えて、前連結会計年度に開店したスタジオAQUA軽井沢店、スタジオAQUA大宮店が期初から収益貢献するなどした結果、売上収益は前年同期比 109百万増加しました。

(アニバーサリーフォトサービス)

緊急事態宣言等の解除による顧客の活動制限が緩和された事に加え、前連結会計年度に開店した「HAPISTA TOKYO」が期初から収益貢献した結果、売上収益は9百万円増加し、51百万円(前年同期比23.2%増)となりました。

<その他>

フィットネスジムにおいては、新型コロナウイルス感染症への警戒感からコロナ禍以前の水準までの回復には至らず、売上収益及び営業利益は前年同期並みで推移しました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2022年9月期1Q末時点で36.8%と前期末(34.3%)から2.5ポイント増加しました。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>

2022年9月期1Qのキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額)※ 391百万円の収入

- 営業活動によるCF 436百万円の収入(前年同期 703百万円の収入)

- 投資活動によるCF 46百万円の支出(前年同期 24百万円の支出)

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

前期(2021年9月期)1QのフリーCF(679百万円の収入)から288百万円悪化しています。

これは主に、法人所得税の支払額が前期比で227百万円増加したことにより、営業活動によるCFの収入が減少し、

投資有価証券の取得による支出が32百万円増加等により、投資活動によるCFの支出が増加したためです。

【今期(2022年9月期通期)の見通し】

2021年12月16日に修正した業績予想を変更していません。

株価指標と動向

【2022/2/7(月)終値時点の数値】

- 株価:964円

- 時価総額:54.7億円

- PER(株価収益率):6.07倍

PERは、同業で時価総額が近い、スタジオアリス(2305) 13.8倍と比較すると、低い水準です。

- PBR(株価純資産倍率):1.42倍

- 信用倍率(信用買い残÷信用売り残):42.1倍

- 年間配当金(予想):0円(無配)、年間利回り:ー

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2019年9月期 | 0 | ー |

| 2020年9月期 | 0 | ー |

| 2021年9月期 | 0 | ー |

表4のように、創立以来、無配となっています。

この会社は、

株主に対する利益還元を重要な経営課題として認識しています。

そして、同社は現在成長過程にあり、内部留保を確保し、事業規模の拡大や収益力の強化のために優先的に投資することが、将来における企業価値の最大化と、継続的な利益還元につながると考えています。

今後の剰余金の配当については、内部留保の確保とのバランスを考慮した上で実施していくことを基本方針としていますが、

当面は内部留保を優先し、さらなる事業強化を図っていく方針です。

【直近の株価動向】

<週足チャート(直近2年間)>

週足ベースの株価は、昨年6月に新規上場しましたが、

上場初日に高値(1,680円)をつけた後は低迷し、下落トレンドで推移しています。

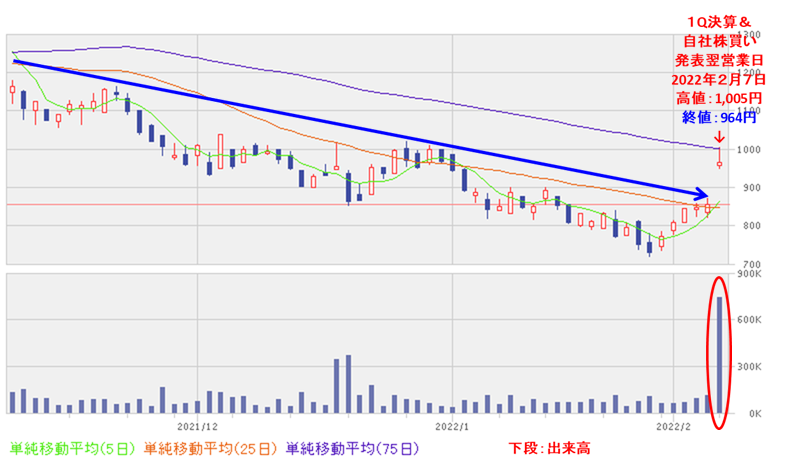

<日足チャート(直近3か月間)>

直近の株価は、右肩下がりの下落トレンドで推移していましたが、

今1Q決算と自社株買い発表を好感され、翌営業日(2/7)に出来高を伴い窓を開けて大きく上昇。一時ストップ高までいきました。

しかし、その後は少し値を戻して、前日比 109円高(+12.8%)で終了しています。

今後は、終値ベースで75日移動平均線(青線)を上抜け、一段高を目指していけるのか要注目です。

まとめ

【業績】

- 2022年9月期1Q累計の業績は、前年同期比で増収減益で売上高は1割弱の増収だが、利益面は1割程度の減益。

スタジオ事業、フィットネス事業ともに売上収益が前年同期を上回り、過去最高の四半期売上収益となったが、

前年同期において、平年の50%程度に抑制していた広告宣伝費を今後の受注活動のため平年並みの水準に戻す等で費用が増加し、減益の結果となっている。 - 2022年9月期通期の業績は、前期比で売上収益は2割増収、利益面は5~8割の増益を予想している。

- 通期予想に対する進捗率は、1Q終了時点で売上収益、利益面ともに3割程度に達していて順調。

【株主還元】

- 配当金は創立以来無配となっており、成長過程の企業ゆえ、今後の事業成長に向けての設備投資等に資金を回せば、企業価値の最大化と、継続的な利益還元につながることは理解できる。

【流動性・自社株買い数量】

- 直近の出来高は5日平均は2,137百株、25日平均は1,004百株で、流動性は平均的な水準。

- 今回の自社株買い数量は、発行済み株数(自己株式を除く)の12.9%とかなり多い数量。

【株価モメンタム】

- 週足ベースの株価は、昨年6月の新規上場初日に高値(1,680円)をつけた後は低迷し、下落トレンドで推移。

- 直近の株価は、ずっと右肩下がりの下落トレンドで推移していたが、

今1Q決算と自社株買い発表を好感され、翌営業日(2/7)に出来高を伴い窓を開けて大きく上昇。一時ストップ高して、前日比 109円高(+12.8%)で終了。 - 今後の株価は、終値ベースで75日移動平均線を上抜け、一段高を目指していけるのか要注目。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐ |

| 配当を含む株主還元 | ⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。