こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITのヘルスケア&メディカル投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格決定期間や受渡期日、投資口数量は表1の内容です。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のJ-REITは2~2.5%)です。

参考までに、直近のJ-REITのPO銘柄のディスカウント率は、

- 投資法人みらい、マリモ地方創生リート、コンフォリア・レジデンシャル:2.5%

- 日本プライムリアリティ、日本ビルファンド:2.0%

でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事会社(今回はSMBC日興証券、野村證券)をはじめ、引受人の証券会社で購入申込可能です。

早ければ、1/25(火)の夕刻に、法人側からの発行価格等のお知らせが適時開示であります。このブログでも更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2022年1月25日(火) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2022年2月2日(水) |

| 公募による新投資口数(一般募集) | 46,190 口(発行済み投資総口数 311,001 口の約14.9%) |

| 投資口売出し(オーバーアロットメント(以下、OA)による)口数 | 2,309 口(一般募集増資口数の約5.0%。実施決定(1/25)) ※上記の「発行価格等決定日」に決定。SMBC日興証券 が売出す。 |

| 発行価格 | 124,764 円(1/25決定) |

| ディスカウント率 | 2.5 % (1/25決定) |

| 申込単位数量 | 1口以上1口単位 |

| 調達する資金の額(手取り概算額上限) | 68.3億円 |

| 主幹事会社 | SMBC日興証券、 野村證券 |

【新投資口発行の目的及び理由】

- 新たな不動産等資産(有料老人ホーム9物件、サービス付き高齢者向け住宅1物件 取得予定価格 114.4億円)の取得による資産規模の拡大と財務基盤の安定化を図るため、

市場の動向、1口当たり分配金の水準、および有利子負債比率(LTV)の水準等に留意した結果、新投資口の発行を決定した。

この資金調達によって、 有料老人ホーム9物件、サービス付き高齢者向け住宅1物件 計10物件、取得予定価格 114.4億円を2022年2月~4月に取得予定です。

取得後のポートフォリオの合計は、47物件、取得価格 785億円に拡大します。

公募増資の投資口数は、発行済み口数の約14.9%(OAを含めると最大約15.6%)です。

直近のヘルスケア施設に投資しているJ-REITの、公募増資の発行済み総口数に対する割合(OA含む)は、

大和証券リビング 3.5%と比較すると大規模な増資です。

また、このJ-REITの直近の出来高(売買が成立した投資口の数量)の5日平均は2,414口、25日平均は976口で、流動性は平均的な水準です。

どんな投資法人?

2015年3月に上場した、高齢社会の進展に対応するために整備・拡充が求められる高齢者向け施設・住宅及び医療関連施設等のヘルスケア施設へ継続的に投資し、

長期安定的に保有することで、国民一人ひとりが安心して生き生きと生活できる社会の実現を目指すJ-REITです。

主要スポンサーであるシップヘルスケアホールディングス、NECキャピタルソリューション、三井住友銀行が有する「介護・医療」「ファンド運営」「金融」の各分野における専門的な機能やノウハウを積極的に活用し、

運用資産の持続的な成長と安定的な収益の確保を通じて、投資主価値の最大化を図っています。

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

【ポートフォリオ構築方針】

- 地域組入比率

- 三大都市圏、中核都市圏:80%以上

- 三大都市圏

首都圏(東京都、神奈川県、埼玉県、千葉県)、近畿圏(大阪府、京都府、兵庫県)、中部圏(愛知県) - 中核都市圏

三大都市圏以外の政令指定都市、県庁所在地及び地方中核市

- 三大都市圏

- 三大都市圏及び中核都市圏を除いた地域:20%以下

- 三大都市圏、中核都市圏:80%以上

- ヘルスケア施設・その他の組入比率(取得価格ベース)

- ヘルスケア施設:80%以上

- 高齢者向け施設・住宅

- 有料老人ホーム

- サービス付き高齢者向け住宅

- 認知症高齢者グループホーム

- その他高齢者向け施設・住宅

- 医療関係施設等

- 高齢者向け施設・住宅

- その他:20%以下

- ヘルスケア施設:80%以上

【ポートフォリオの概要】

ポートフォリオの合計 物件数:37件、取得価格:670.6億円 (2021年7月31日現在) 、稼働率:100%(2021年12月31日現在)

<エリア別比率>

- 三大都市圏 86.5%

- 中核都市圏 11.0%

- その他 2.6%

となっており、三大都市圏が9割弱を占めており、その中でも首都圏と近畿圏がそれぞれ4割です。

<タイプ別比率>

- 有料老人ホーム 73.0%

- サービス付き高齢者向け住宅 4.7%

- 有料老人ホーム・医療関連施設等 19.3%

- 医療関連施設等 3.1%

となっており、「有料老人ホーム」が7割以上を占めています。

直近の運用概況

【2021年7月期の運用状況と2022年1月期以降の見通し】

| 決算期 | 営業収益 [百万円] (前期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 当期純利益 [百万円] (同) | 1口当たり 分配金[円] (同[円]) |

| 2021年7月期実績 | 2,073 (0.7) | 1,078 (1.0) | 922 (1.2) | 921 (1.2) | 3,266 (40) |

| 2022年1月期法人予想 | 2,080 (0.4) | 1,070 (△0.8) | 911 (△1.2) | 910 (△1.2) | 3,236 (70) |

| 2022年7月期法人予想 (2022年1月17日修正) | 2,370 (13.9) | 1,259 (17.7) | 1,093 (20.0) | 1,092 (20.0) | 3,347 (111) |

| 2023年1月期法人予想 (2022年1月17日発表) | 2,419 (2.1) | 1,242 (△1.4) | 1,070 (△2.1) | 1,069 (△2.1) | 3,286 (△61) |

2021年7月期は、前期比 増収増益で、営業収益、利益面ともに微増の結果でした。

2022年1月期(2021年8月~2022年1月)は、営業収益は微増、利益面は微減の増収減益の予想です。

また、今回の公募増資により、新規取得資産を組入れることで、 次期の2022年7月期(2022年2月~7月)は、当初予想より営業収益は14%、利益面ともに2割程度増額修正されています。(表3参照)

今回の新規取得資産は取得金額で約17.1%の増加率(671億円→785億円)からすると、

修正された営業収益や利益面の増額の割合(当初予想より、営業収益14%、利益面は2割の増額)は、ほぼ取得金額と同程度の増収増益の効果があるといえます。

1口当たりの分配金の予想は、増資した後の2022年7月期は2022年1月期から111円増額、

2023年1月期は前期(2022年7月期)比 61円の減額予想となっています。

【2021年7月期の運用状況】

当期において、2021年3月29日に取得価格720百万円にて「ニチイホーム西国分寺」を取得しました。

当期末現在37物件を保有しており、総賃貸可能面積187,918.74㎡、稼働率100.0%となっています。

我が国の経済については、新型コロナウイルス感染症(COVID-19)の感染拡大を受け、当面厳しい状況が続くものと予想されます。不動産市場についても、特に商業施設・ホテルを中心に不透明感が続いている状況にありますが、

同投資法人は保有するヘルスケア施設のオペレーターとの間で原則として賃料固定・長期の賃貸借契約を締結しており、当期末時点で新型コロナウイルス感染症(COVID-19)による業績への悪影響はなく、また、テナントとの賃貸借契約の中途解約、賃料減免及び支払猶予は発生していません。

しかしながら、新型コロナウイルス感染症(COVID-19)の感染拡大は予断を許さない状況であり、今後については引き続き状況を注視する必要があります。

<資金調達の概要>

同投資法人は、中長期的に安定した収益の確保及び資産価値の維持・向上のため、安定的な財務運営を行うことを基本方針としています。

当期末時点での出資総額(純額)は321億円、発行済投資口の総口数は311,001口、有利子負債は総額332億円です。

当期末時点で、総資産のうち有利子負債の占める割合(LTV)は48.1%(前期末比 0.1%減(前期末:48.2%))となっています。

【2022年1月期の見通し】

<投資環境>

同投資法人は、取得対象とする「介護」「医療」「健康」をキーワードとするヘルスケア施設の市場は、今後より一層拡大していくものと考えています。

一方、新型コロナウイルス感染症(COVID-19)の感染拡大による経済の悪化が懸念されていますが、保有するヘルスケア施設は、原則として、賃料固定・長期の賃貸借契約を締結している上、継続的にオペレーターの運営状況や財務状況をモニタリングしており、直ちに同投資法人の収益に影響を及ぼすことはないと考えています。

しかしながら、新型コロナウイルス感染症(COVID-19)の感染拡大は予断を許さない状況であり、今後についても状況を注視していく必要があります。

<今後の運用方針及び対処すべき課題>

上記投資環境認識のもと、国民一人ひとりが安心して生き生きと生活できる社会の実現を目指すとともに、安定した収益の確保と運用資産の着実な成長を目指し、以下の方針に基づき資産の運用を行う予定です。

【既存物件の管理運用方針】

同投資法人がヘルスケア施設を取得する際には、原則、ヘルスケア施設を運営するオペレーターとの間で、賃料固定・長期の賃貸借契約を締結し中長期的に安定した収益を確保することを目指しています。

中長期的に安定した収益の確保を担保するために、不動産デュー・デリジェンス(投資先の価値やリスクの調査)と合わせてオペレーターの運営状況や財務状況の分析を含む当該施設の事業性に関わるデュー・デリジェンスを実施し、

取得後も継続的なモニタリングを実施していく方針です。

【新規物件取得方針】

同資産運用会社がスポンサー等との間で締結したサポート契約に基づき、スポンサー等が有する専門性や顧客基盤を含む総合力、また、サポート契約に規定された優先交渉権を活用することが期待できます。

また、同資産運用会社は、機動的な物件取得を目的として、スポンサー等に対して、同投資法人への譲渡を前提とした一時的な物件保有(ウェアハウジング)を依頼することができます。

同投資法人は、このようにスポンサー等が有する多様なネットワークやウェアハウジング機能を最大限活用して、資産規模の持続的な成長を図り、中長期的な投資主価値の最大化を目指しています。

【財務方針】

同投資法人は、中長期的に安定した収益の確保及び投資主価値の最大化を図るため、安定した財務基盤の構築を行うべく、金融市場の動向を踏まえつつ資金調達を行っていく方針です。

エクイティ・ファイナンス(新投資口の発行等による資金調達)については、長期的かつ安定的な成長を念頭に、既存投資主の権利の希薄化及びそれに伴う投資口の取引価格の低下等に配慮しつつ、

新たに取得する不動産関連資産の取得時期及びスポンサー等のウェアハウジング機能の活用可能性、LTV、有利子負債の返済時期及び返済までの残存期間、マーケット環境等を総合的に勘案し機動的に行う方針です。

デット・ファイナンス(借入金(負債))については、返済時期の分散化や、LTVの上限を65%(但し、一時的に65%を超えることがあります。)とすることで、安定的かつ柔軟なレバレッジ・コントロールを行う予定です。

また、スポンサーの1社である三井住友銀行と同資産運用会社の間で締結されたスポンサーサポート契約に基づき、同行よりファイナンスに関するアドバイスを受けながら、安定的なバンクフォーメーションを構築する予定です。

【2022年7月期の運用状況及び分配金の予想の修正と2023年1月期の予想】

2022年2月~4月の新規資産取得(有料老人ホーム9物件、サービス付き高齢者向け住宅1物件 計10物件)に伴い、2022年7月期の運用状況と分配金予想の修正、2023年1月期の運用状況と分配金予想をしています。

2022年7月期の運用状況予想は表3です。

| 営業収益 [百万円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1 口当たり 分配金 [円] | |

| 前回(2021/9/14) 発表予想 | 2,080 | 1,061 | 911 | 910 | 3,238 |

| 今回修正予想 | 2,370 | 1,259 | 1,093 | 1,092 | 3,347 |

| 増減額 | 289 | 198 | 182 | 182 | 109 |

| 増減率[%] | 13.9 | 18.7 | 20.0 | 20.0 | 3.4 |

前回発表予想から、営業収益は14%、利益面は2割程度の増額をしています。

分配金は前回予想から109円増で、2022年1月期比で111円増の予想です。

2023年1月期の予想は、表2に記載のとおりです。

【格付けの状況】(2021年7月31日現在)

- 日本格付研究所(JRC)

- 長期発行体格付「A」(ポジティブ)

- 債券格付「A」

(※A:債務履行の確実性は高い。)

投資口価格の動向

【2022/1/18(火)終値時点の数値】

- 投資口価格(1口当たり):152,700円

- 信用倍率(信用買い残÷信用売り残):5.02倍

- 年間分配金(会社予想):6,633円(2022年7月 3,347円、2023年1月 3,286円)、年間利回り:4.3%

上場株式の年利回り(東証1部の単純平均:2.04%(1/17時点))と比較すると、高い水準ですが、

J-REITの平均利回り(5~6%台(2021年10月時点))よりは少し低い水準です。

直近5営業期間の分配金は、表4のようになっています。

| 決算期 | 1口当たり 分配金(円) |

| 2020年1月期 | 3,320 |

| 2020年7月期 | 3,240 |

| 2021年1月期 | 3,226 |

| 2021年7月期 | 3,266 |

| 2022年1月期 | 3,236 (予想) |

直近分配金推移

直近5期の分配金は、3,220~3,320円の範囲で安定しています。

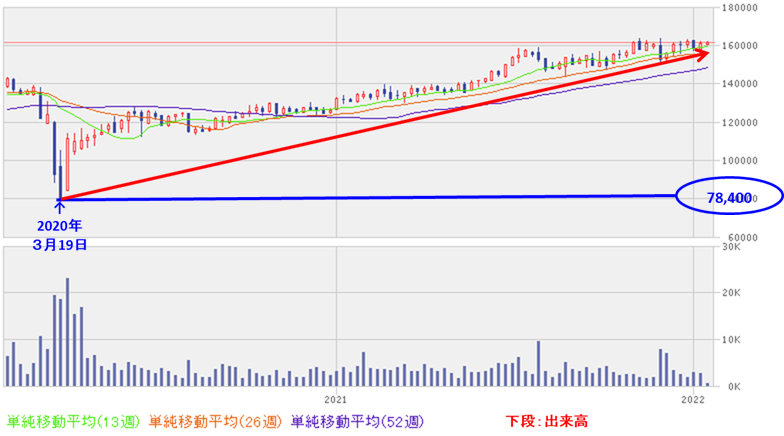

【直近の投資口価格推移】

<週足チャート(直近2年間)>

投資口価格は、一昨年のコロナショック時の安値(78,400円)をつけた後は、ずっと右肩上がりの上昇トレンドで推移し、

現在は、その安値のほぼ2倍の値をつけています。

<日足チャート(直近3か月間)>

直近の投資口価格は、昨年11月末に高値(163,600円)をつけた後は、一気に下落し、12/7に安値(151,200円)をつけました。

しかしその後は、徐々に上昇していったのですが、結局、この高値を超えられず、

今回のPO発表の翌営業日(1/18)は、1口当たり利益の希薄化懸念から出来高を伴い売られ、前日比 8,700円安(-5.4%)で終了しました。

ただ、一旦は直近の12月の安値を下回ったのですが、終値では上回って、1/18のローソク足は大きな陽線ですので、今後の戻りに期待を持たせる形になっています。

今後は、直近の安値(151,200円)を割り込まずに、元の投資口価格に戻っていくのか、下抜けて一段安するのか、要注目です。

まとめ

【ファンダメンタルズ】

- 高齢社会の進展に対応するために整備・拡充が求められる、高齢者向け施設・住宅及び医療関連施設等のヘルスケア施設へ継続的に投資し、長期安定的に保有することで、国民一人ひとりが安心して生き生きと生活できる社会の実現を目指す、社会的な意義のあるJ-REITである。

- 主要スポンサーであるシップヘルスケアホールディングス、NECキャピタルソリューション、三井住友銀行が有する「介護・医療」「ファンド運営」「金融」の各分野における専門的な機能やノウハウを積極的に活用し、

運用資産の持続的な成長と安定的な収益の確保を通じて、投資主価値の最大化が期待できる。 - 2021年7月期の運用状況は、前期比 増収増益で、前期比 増収増益で、営業収益、利益面ともに微増の結果。

2022年1月期は、営業収益は微増、利益面は微減の増収減益の予想。 - 今回の公募増資による新規取得資産は、取得金額で約17.1%の増加率(671億円→785億円)であり、

それからすると、修正された2022年7月期の営業収益や利益面の増額の割合(営業収益14%、利益面は2割の増額)は、取得金額と同程度の増収増益の効果があり、納得性がある。

【インカムゲイン】

- 分配金の年利回り 4.3%(1/18時点)は、東証1部上場会社の単純平均2.04%(1/17時点)と比較して高いが、J-REITの平均的な利回り(5~6%台(2021年10月時点))と比較すると少し物足りない。

- 分配金は、直近では3,220~3,320円の範囲で安定しており、安心感がある。

新規資産取得後の2022年7月期は前期比 111円増配だが、2023年1月期は同61円減配の予想。

【流動性】

- 直近の出来高(売買が成立した投資口の数量)の5日平均は2,414口、25日平均は976口で、流動性は平均的な水準。

【投資口価格モメンタム】

- 週足レベルの投資口価格は、一昨年のコロナショック時の安値(78,400円)をつけた後は、ずっと右肩上がりの上昇トレンドで推移し、現在は、その安値のほぼ2倍の値をつけている。

- 直近の投資口価格は、昨年12月中旬から上昇基調で推移していたが、今回のPO発表後の翌営業日(1/18)に、1口当たり利益の希薄化懸念から出来高を伴い売られ、前日比 8,700円安(-5.4%)と下落。

ただ、この日のローソク足は、大きな陽線だったことが、今後の戻りの余地あり。 - 今後は、昨年12月につけた直近の安値(151,200円)を終値ベースで割り込まずに、元の投資口価格に戻っていくのか、下抜けて一段安するのか、要注目。

以上をふまえ、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。