こんにちは!

直近で自社株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証1部から化学業種の三井化学です。

最後までお付き合いいただけるとうれしいです!

- 「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

自社株買いのメリットとデメリット

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。(配当とともに株主還元の一つ)

- 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

- 自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が少なくなりROEが上がります。

- 自社の株価は割安だとメッセージを送ることができる。

- 自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自己株式取得の概要

会社から発表された自社株買いの概要は表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることが多いです。

| 自社株買いの理由 | 株主還元の充実及び資本効率の向上 |

| 自社株買い発表日 | 2021年8月27日(金) |

| 取得期間 | 2021年8月30日~ 2021年11月19日 |

| 取得株式の総数 | 普通株式 350万株(上限) (発行済株式総数(自己株式を除く)に対する割合:1.79%) |

| 取得金額の総額 | 100億円(上限) |

| 取得方法 | 自己株式取得に係る取引一任契約に基づく市場買付 |

取得数量は、発行済み株数(自己株式除く)の1.79%とほどほどの数量です。

この会社は、昨年2月~4月にかけても、今回と同規模の約100億円の自社株買いを行っています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は9,824百株、25日平均は8,847百株ですので、流動性は高い水準です。

どんな会社?

三井系の総合化学メーカーです。

主な事業内容は、以下の4つです。

- モビリティ事業・・・エストラマー(ゴム弾性をもつ素材・材料)、機能性コンパウンド(混合物)、機能性ポリマー(重合体)の製造・販売ならびに自動車等工業製品の新製品開発支援業務

- ヘルスケア事業・・・ヘルスケア材料、歯科材料およびパーソナルケア材料、不織布の製造・販売

- フード&パッケージング事業・・・コーティング・機能材、包装フィルム、産業用フィルム、機能シート、農薬の製造・販売

- 基盤素材事業・・・石化原料(エチレン・プロピレン等)、ポリエチレン、ポリプロピレン、触媒、高純度テレフタル酸、ペット樹脂、ポリウレタン材料および工業薬品の製造・販売

2021年3月期通期のセグメント別売上高構成比は、

- モビリティ事業 26.0%

- ヘルスケ事業 11.9%

- フード&パッケージング事業 16.3%

- 基盤素材事業 44.7%

- その他 1.1%

となっており、「基盤素材」が最も多く4割以上を占めています。

直近の経営概況

【2022年3月期1Q(2021年4月~2021年6月)の経営成績】(2021年8月5日発表)

| 決算期 | 売上収益 [億円] (前年同期比) | 営業利益 [億円] (同) | 当期利益 [億円] (同) | 親会社の所有者に 帰属する当期利益 [億円] (同) |

| 2021年3月期1Q累計 | 2,545 | △0.5 | △23.3 | △23.2 |

| 2022年3月期1Q累計 | 3,706 (45.6%増) | 532 (ー) | 457 (ー) | 426 (ー) |

| 2022年3月期通期会社予想 | 14,900 (23.0%増) | 1,390 (78.0%増) | 1,100 (71.3%減) | 995 (71.9%増) |

| 通期予想に対する1Qの進捗率 | 24.9% | 38.3% | 41.5% | 42.8% |

2022年3月期1Qの業績は、前年同期比 増収増益で、売上は5割増加し利益面は黒字転換しており好調です。

通期予想に対する進捗は、売上高はまずまずといったところですが、利益面は、4割近くまで到達しており順調です。

【2022年3月期1Qの状況、経営成績の要因】

売上収益は、経済活動の再開に伴う需要回復により各セグメントにおいて販売数量が増加したことに加え、ナフサなどの原燃料価格の上昇に伴う販売価格上昇の影響があったことなどにより前期同期比 45.6%の増収となっています。

営業利益は、ビスフェノールA(樹脂原料として使用)などの市況が上昇したことによる交易条件の改善に加え、各セグメントにおける販売数量の増加や持分法投資損益の改善があったことなどにより、黒字転換しています。

セグメント別の売上高とコア営業利益※は、表3の結果になりました。

| 事業 | 売上収益[億円] (前年同期比[億円]) | コア営業利益[億円] (前年同期比[億円]) |

| モビリティ | 964(+381) | 134(+111) |

| ヘルスケア | 412(+123) | 60(+46) |

| フード&パッケージング | 535(+81) | 70(+26) |

| 基盤素材 | 1,762(+576) | 267(+330) |

| その他 | 33(±0) | △5(-3) |

※営業利益から非経常的な要因により発生した損益(非経常項目)を除いて算出

「その他」以外のすべての事業で、売上収益およびコア営業利益は増加しています。

<モビリティ>

主にグローバルな自動車生産台数の回復等により、増収増益となりました。

エラストマー、機能性コンパウンド及び海外ポリプロピレン・コンパウンド事業は、需要の回復に的確に対応し、販売が堅調に推移しました。

機能性ポリマーは、ICT(情報通信技術)関連需要に的確に対応し、販売が堅調に推移しました。

ソリューション事業は、新型コロナウイルス感染症の影響による試作・開発案件の延期等が長期化し、販売は前年同四半期並で推移しました。

<ヘルスケア>

主にビジョンケア材料の販売が堅調に推移したことにより、増収増益となりました。

ビジョンケア材料のメガネレンズ用材料は、需要の回復に的確に対応し、販売が堅調に推移しました。

不織布は、マスク向けの販売は堅調に推移したものの、医療用ガウン向けの販売は減少しました。

歯科材料は、需要の回復に的確に対応し、欧州を中心に販売が堅調に推移しました。

<フード&パッケージング>

主に農薬及びコーティング・機能材の販売が堅調に推移したことにより、増収増益となりました。

コーティング・機能材は、需要の回復に的確に対応し、販売が堅調に推移しました。

機能性フィルム・シートは、ICTを中心とした産業用フィルム分野において販売が堅調に推移しました。

農薬は、海外の販売が堅調に推移しました。

<基盤素材>

ビスフェノールA等の海外市況の影響及びナフサ等原料価格上昇に伴う在庫評価益等により、増収増益となりました。

ナフサクラッカー(原油から精製されるナフサを分解することにより、エチレンやプロピレンなどの化学材料を製造する装置)の稼働率は、川下製品の需要回復により高水準で推移しました。また、ポリプロピレンは国内需要が回復し、販売が堅調に推移しました。

【財政面の状況】

自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)は、2022年3月期1Q末時点で39.7%と前期末(39.0%)から0.7ポイント増加しました。数値としても問題ないレベルです。(20%以上を安全圏としています。)

また、2022年3月期1Q累計のキャッシュ・フロー(以下、CF)の状況は、営業活動によるCF 287億円の収入、投資活動によるCF 231億円の支出の結果、営業活動によるCFと投資活動によるCFを合計したフリーCF※は56億円のプラスとなりました。

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

しかしながら、前期(2021年3月期)1QのフリーCF(プラス254億円)から198億円減少しています。

【今期の見通し】

今1Qの決算発表と同時に、2Q累計と通期予想を修正しています。通期予想は表4になっています。

| 売上収益 [億円] | 営業利益 [億円] | 親会社の所有者に 帰属する当期利益 [億円] | 1 株当たり 当期純利益 [円] | |

| 前回発表予想 | 14,000 | 1,130 | 790 | 403.18 |

| 今回修正予想 | 14,900 | 1,390 | 995 | 507.72 |

| 増減額 | 900 | 260 | 205 | ー |

| 増減率 | 6.4% | 23.0% | 25.9% | ー |

2Q累計期間の業績予想は、ビスフェノールA等の海外市況が期初時点の想定を上回って推移していることに加え、各セグメントにおける販売数量が経済活動の再開に伴い期初時点の想定を上回って増加すると見込まれることから、各利益段階において前回発表予想値を上回る見通しとなっています。

通期の業績予想についても、2Q累計期間の業績予想の上振れに伴う上方修正です。

株価指標

【9/8(水)終値時点の数値】

- 株価:3,975円

- 時価総額:8,135億円

- PER:7.82倍

PERは、同業で時価総額が近い、住友化学(4005) 8.8倍、三菱ケミカルHD(4188) 13.4倍、旭化成(3407) 10.1倍と比較すると、低い水準です。

- PBR:1.28倍

- 信用倍率(信用買い残÷信用売り残):17.3倍

- 年間配当金(予想):110円(年2回 9月 55円、3月 55円)、年間利回り:2.8%(配当性向 21.7%)

年利回りは、東証1部単純平均の1.76%(9/7時点) と比較すると、高い水準です。

直近5年間の配当金と配当性向は、表5のようになっています。

| 決算期 | 年間配当金(円) | 配当性向(%) |

| 2017年3月期 | 70 | 21.6 |

| 2018年3月期 | 90 | 25.1 |

| 2019年3月期 | 100 | 25.9 |

| 2020年3月期 | 100 | 57.3 |

| 2021年3月期 | 100 | 33.6 |

直近5年間の配当金は、2019年3月期まで連続増配されたのですが、そこから2年間は配当金の増額はありません。

配当性向は、2020年3月期を除き、30%前後と一定です。

この会社は、

業績の動向を踏まえながら、安定的かつ継続的な配当の実現と、機動的かつ柔軟な自己株式の取得により、株主還元の充実を図ることとしています。

具体的には、親会社所有者帰属持分配当率(配当÷親会社の所有者に帰属する持分)3%以上、総還元性向30%以上を目指しています。

【直近の株価動向】

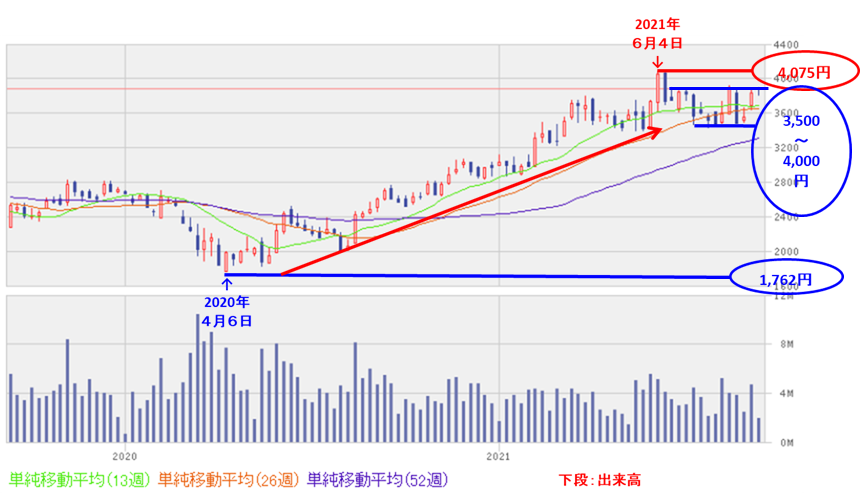

<週足チャート(直近2年間)>

株価は、昨年のコロナショック時の安値(1,762円)を底にして、そこから今年の6月初旬まで右肩上がりの上昇トレンドで推移してきました。

その後は、現時点まで3,500円~4,000円のレンジ内で推移しています。

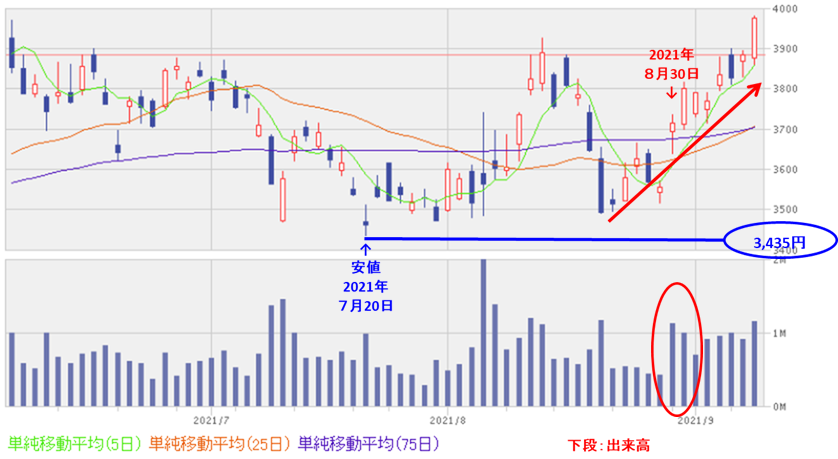

<日足チャート(直近3か月)>

直近の株価は、この自社株買いの発表の翌営業日(8/30)に窓を開けて上げ、それ以降は地合いの良さもあってか、5日移動平均線に沿いながら右肩上がりの上昇を継続しています。

直近の高値を切り上げてきていますので、今後の上昇に期待です。

まとめ

【業績】

- 今期(2022年3月期)1Qの業績は、前年同期比 増収増益で、売上収益は5割程度増収、利益面は黒字転換しており好調。

- 今1Qの決算発表と同時に、ビスフェノールA(樹脂原料として使用)などの市況が上昇したことや、各セグメントの販売数量が経済活動の再開に伴い期初時点の想定を上回って増加する見込みの為、通期業績予想を上方修正した。

- 通期予想に対する進捗は、利益面は4割近くまで到達しており、さらなる上方修正もありうる。

【株主還元】

- 配当金は、2019年3月期までは連続増配され、その後は3年間増額されなかったが、今期予想は前期比10円増の予定。

- 配当利回りは年2.8%となっており、東証1部銘柄の単純平均(9/7時点) 1.76%と比較すると少し高い水準。

- 今回の自社株買いと同額(100億円)の自社株買いを昨年も実施しており、株主還元には厚いという印象。

【流動性・自社株買い数量】

- 直近の出来高(売買が成立した株式の数量)の5日平均は9,824百株、25日平均は8,847百株となっており、流動性は高い水準。

- 自社株買いの株数は、発行済株式総数(自己株式を除く)の1.79%とほどほどの数量。

【株価モメンタム】

- 株価は、昨年のコロナショック時の安値(1,762円)を底にして、今年の6月初旬まで右肩上がりの上昇トレンドで推移してきたが、直近は3,500円~4,000円のレンジ内で推移。

- 今回の自社株買いの翌営業日(8/30)は、窓を開けて買われ、その後は上昇トレンドで推移。5日移動平均線や25日移動平均線が上向きとなってきて、現在の株価はその上にある。

- 直近の高値(6/4:4,075円)を上抜けてくると、一段高が期待できそう。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐⭐ |

| 配当を含む株主還元 | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

最後までご覧いただき、ありがとうございました!

※株式投資の実際の売買は、自己判断、自己責任でお願いします。