こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITのサンケイリアルエステート投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。

正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。

また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出し」を合わせて「PO」と呼ばれます。

「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。POの概要

今回のPOは、公募による新投資口の発行です。売出価格決定期間や受渡期日、売出数量は以下です。

ディスカウント率は、「売出価格等決定日」に決まり、その日の終値から数%です。

※直近のJ-REITのPO4銘柄のディスカウント率は、全て(エスコンジャパン、サムティ・レジデンシャル、イオンリート、スターアジア不動産)2.5%でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事会社(今回は大和証券、みずほ証券、野村證券)をはじめ、引受人の証券会社で購入申込可能です。

早ければ、8/24(火)の夕刻に、会社側からの売出価格等のお知らせが適時開示でありますので、チェックしてくださいね💖

| 発行価格等決定日 | 2021 年8月24日(火) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2021 年9月2日(木) ※発行価格等決定日が、2021 年8月 24 日(火)から8月 26 日(木)までの場合には9月2日(木)、8月 27 日(金)の場合には 9月3日(金) |

| 公募による新投資口発行 (一般募集) | 105,047 口 (発行済み投資口数 356,800口の約29.4%) |

| 投資口売出し(オーバーアロットメント(以下、OA)による) | 5,252 口(一般募集増資口数の約5.0%。上限の口数であり、全く行わなれない場合もある。) ※上記の「売出価格等決定日」に決定。 大和証券が売出す。 |

| 発行価格 | 121,327 円 |

| ディスカウント率 | 2.50% |

| 申込単位数量 | 1口以上1口単位 |

| 新投資口発行の目的 | 新投資口の発行による資金調達により、新たな特定資産(オフィスビル 4物件(内2物件は既存物件の持分比率の増加) 251億円)を取得することで、クォリティを維持しつつポートフォリオを拡大することが目的。 市場動向、有利子負債比率(LTV:物件購入に要した借入額÷不動産価格)及び1口当たり分配金の水準等を総合的に検討した結果、新投資口の発行を決定。 |

| 主幹事会社 | 大和証券、みずほ証券、野村證券 |

| 引受人 | SMBC日興証券 |

一般募集の投資口数は、発行済み口数の約29.4%(OAを含めると最大約30.9%)と、かなり多い数量になっています。

また、この銘柄の直近の出来高(売買が成立した投資口の数量)の5日平均は776口、25日平均は851口ですので、流動性はほどほどに高いレベルです。

どんな投資法人?

サンケイビルグループがスポンサーの、大都市圏(東京圏・大阪市・名古屋市)を中心に、オフィスビルを主な投資対象としている投資法人です。

また、循環的な不動産市場に対応できる収益の安定性と成長性を兼ね備えた強固なポートフォリオを構築することを目的として、「オフィスビル」と異なる特性を有し、かつポートフォリオ収益の安定性に資する用途を総称して「サブアセット」と位置付け、従たる投資対象として一定の割合を目安に投資を行う方針です。

投資方針は、

- 用途:オフィスビル 80%程度、サブアセット 20%程度

- 地域:東京圏・大阪市・名古屋市 70%以上、政令指定都市(東京圏・大阪市・名古屋市を除く)、中核市及び地方主要都市 30%以下

としています。

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

この投資法人の保有物件(2021年2月28日現在)は、12物件 715億円となっており、稼働率(2021年6月末現在)は99.4%です。

用途別投資比率は、

- オフィスビル(10件) 81.9%

- サブアセット (ホテル 2件) 18.1%

地域別投資比率は、

- 東京23区 76.1%

- 大阪 18.3%

- その他 5.6%

です。東京23区のオフィスビルが、7割以上を占めています。

| 取得前 | 2021年9月 取得予定 | 取得後の合計 (予定) | |

| 物件数[件] | 12 | 4※ | 14※ |

| 取得金額[億円] | 715 | 251 | 966 |

今回のPOによる資金調達により、2021年9月取得予定物件を合わせると、表のようになります。

取得金額で35.1%の資産増加予定です。

直近の運用状況

【2021年2月期の運用状況と2021年8月期以降の見通し】

| 決算期 | 営業収益 [百万円] (前期比) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 当期純利益 [百万円] (同) | 1口当たり 分配金[円] (同) |

| 2021年2月期実績 | 2,147 (7.1%増) | 1,118 (12.3%増) | 1,017 (12.5%増) | 1,016 (12.5%増) | 2,849 (317円増) |

| 2021年8月期会社予想 (2021年8月16日修正) | 2,175 (1.3%増) | 1,130 (1.1%増) | 999 (1.8%減) | 998 (1.8%減) | 2,862 (13円増) |

| 2022年2月期会社予想 (2021年8月16日修正) | 2,782 (27.9%増) | 1,539 (36.2%増) | 1,385 (38.6%増) | 1,384 (38.7%増) | 2,963 (101円増) |

2021年8月期(2021年3月~8月)は増収増益ですが、営業収益は微増で経常利益と当期純利益は微減の予想です。

今回の公募増資により、新規取得資産を組入れることで、2022年2月期(2021年9月~2022年2月)は、営業収益は3割弱、利益面では36~39%の増収増益を予想しています。

1口当たりの分配金の予想は、増資した後の2022年2月期は前期(2021年8月期)から101円増ということで、投資家にとってはうれしい内容です。

【前期(2021年2月期)の運用状況】

本投資法人が主たる投資対象とするオフィスビル市場については、新型コロナウイルス感染症に起因する解約は限定的となったものの、在宅勤務等のテレワークが進み、オフィス移転の取止めや拠点の集約等に伴う解約の動きがあり、本投資法人の保有資産が所在する東京及び大阪においても、空室率の上昇傾向が継続し、賃料水準の推移に弱さも見られました。

本投資法人がサブアセットとして投資を行うホテル市場については、日本への入国制限による訪日外国人旅行者数の大幅な減少が続くなか、国内旅行においては政府によるGo To トラベル事業もあり、観光庁の宿泊旅行統計調査による延べ宿泊者数と客室稼働率に改善の傾向も見られましたが、感染拡大に伴うGo To トラベル事業の一時停止により再び減少に転じました。

このような中、運用実績は、

借入金により2020年10月1日に1物件(S-GATE赤坂)を取得価格 42億円で取得しました。この結果、本投資法人の当期末日現在のポートフォリオは、物件数12物件、資産規模(取得価格合計)715億円となりました。

本投資法人は、運用資産について、収入拡大と運用収益の安定的な成長を目指し、既存テナントとのリレーションシップの強化・充実を図りながら満足度向上に努めました。更改期を迎える既存テナントに対しては、賃貸市場の動向を踏まえた取り組みを行い、コロナ禍においても大半のテナントについて賃料増額又は現状維持での改定を実現しました。

当期において期初に発生した空室についても、機動的なリーシング(テナント誘致)活動により、新規テナントの当期中の入居を実現することができました。また、修繕及び資本的支出については、運用資産の競争力の維持・向上に資するものに絞り込み実施しました。

一方で、複数拠点を有する企業を中心に拠点集約の動きがあり、本投資法人の運用資産においても、一部テナントから拠点集約に伴う解約通知等を受領していますが、当期の運用実績への影響はありません。

当期末における保有12物件の稼働率は99.9%(2021年6月末時点は、99.4%)と高稼働を維持しています。

なお、新型コロナウイルス感染症を起因として、運用資産であるオフィスビルの一部に入居する店舗テナントを中心とした一部のテナントから賃料減額請求や賃料支払いの猶予等の依頼を受けていますが、本投資法人の運用資産はオフィスビルが中心であり、当期の運用実績への影響は軽微です。

また、本投資法人の保有するホテル2物件については、新型コロナウイルス感染症拡大に伴う影響を受けているものの、当期の賃貸事業収入については、現行契約に基づく固定賃料を従来通り確保しています。

【今期(2021年8月期)以降の見通し】

オフィスビル市場については、コロナ禍において空室率の上昇が見られ、賃料についても天井感、又は相場の下落傾向が見られるようになっています。

また、社会経済活動における就業形態の変化やオフィス需要の動向を注視する必要があります。本投資法人においても、在宅勤務等のテレワークの拡大の影響から、拠点の集約やオフィス面積の削減が進むことにより、賃貸借契約の解約が発生することが考えられます。

テナントの業績等について注視するとともに、テナントとのリレーションを一層強化し、必要な協議及び対応を継続して行っています。

ホテル市場については、訪日外国人旅行者の回復は期待できず、国内旅行者、出張者も依然として低調であり、暫く厳しい状況が続くことが予想されます。本投資法人の保有するホテル2物件についても厳しい運営環境が予想されますが、2物件のテナントである株式会社グランビスタ ホテル&リゾートは、スポンサーである株式会社サンケイビルの100%子会社であり、定期建物賃貸借契約に基づく固定賃料の支払いを継続していることから、本投資法人への影響はないものと見込んでいます。

【2021年8月期と2022年2月期の運用状況及び分配金の予想の修正】

今回の公募増資の発表と同時に、9月に予定している資産取得に伴い、今期(2021年8月期)と次期(2022年2月期)の運用状況と分配金予想の修正をしています。

<今期(2021年8月期)>

| 営業収益 [百万円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1 口当たり 分配金 [円] | |

| 前回発表予想 | 2,178 | 1,119 | 1,022 | 1,021 | 2,862 |

| 今回修正予想 | 2,175 | 1,130 | 999 | 999 | 2,862 |

| 増減額 | △3 | 11 | △22 | △22 | (増減なし) |

| 増減率 | △0.2% | 1.0% | △2.2% | △2.2% | (増減なし) |

<次期(2022年2月期)>

| 営業収益 [百万円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1 口当たり 分配金 [円] | |

| 前回発表予想 | 2,144 | 1,079 | 971 | 970 | 2,720 |

| 今回修正予想 | 2,782 | 1,539 | 1,385 | 1,384 | 2,963 |

| 増減額 | 638 | 459 | 413 | 413 | 243 |

| 増減率 | 29.8% | 42.5% | 42.6% | 42.6% | 8.9% |

当初予想から、今期は営業利益以外は微減の予想で分配金は増減は無し。

次期は、営業収益は約3割、利益面は4割を超える増額をしています。分配金は当初予定から243円増額しています。

今回の公募は約29.4%の増資ですので、次期の営業収益の増収と利益面の増益の割合と比較すると、公募増資の割合よりも増収増益の割合の方が大きいので、妥当な公募増資といえそうです。

分配金は8.9%増となっています。

株価指標

【8/17(火)終値時点の数値】

- 投資口価格(1口当たり):133,100円

- 信用倍率(信用買い残÷信用売り残):ー(売り残無し)

- 年間分配金(会社予想):5,825円(2021年8月 2,862円、2022年2月 2,963円)、年間利回り:4.4%

直近4営業期間の分配金は、以下のようになっています。

| 決算期 | 分配金(円) |

| 2019年8月期 | 1,399 |

| 2020年2月期 | 2,995 |

| 2020年8月期 | 2,532 |

| 2021年2月期 | 2,849 |

上場株式の年利回り(東証1部の単純平均:1.88%(8/16時点))と比較すると、倍以上の利回りとなっており、かなり高いです。

直近4期の分配金は、2020年2月期から2020年8月期は減配されましたが、その後は増配傾向です。

【直近の投資口価格推移】

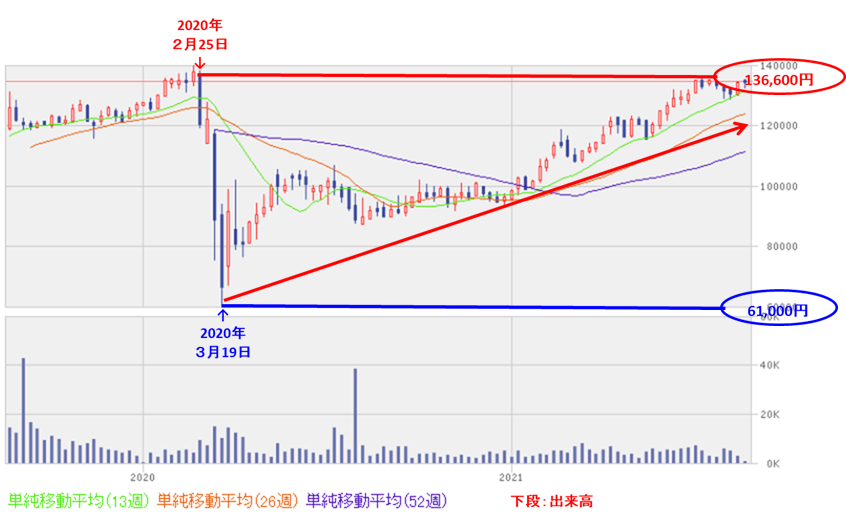

週足チャート(直近2年間):

投資口価格は、昨年のコロナショック時の安値(61,000円)から、ずっと右肩上がりの上昇トレンドで推移しています。

現在は、コロナショック前の水準(136,600円)にほぼ戻しています。

J-REIT全般に言えることですが、コロナショック時に価格が下がり過ぎた結果、その頃から大きく値を戻している状況です。

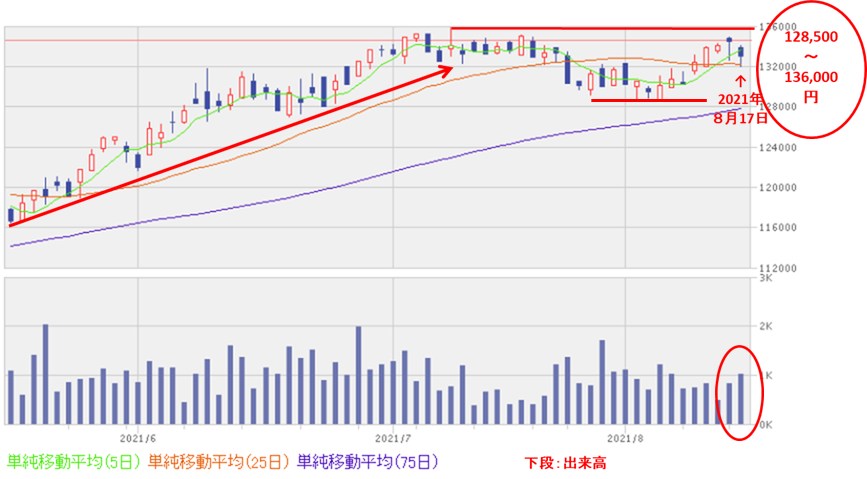

日足チャート(直近3か月間):

直近では、7月初めごろまでは上昇トレンドでしたが、現在は、128,500~136,000円のレンジで推移しています。

今後このレンジを上抜けるのか下抜けるのかがポイントです。

今回の公募増資の発表後の翌営業日(8/17)は、多少価格を下げましたが、市場はそれほど目立った反応はありませんでした。

まとめ

【ファンダメンタルズ】

- 東京23区内をメインとしたオフィスビルに特化して、循環的な不動産市場に対応できる収益の安定性と成長性を兼ね備えた強固なポートフォリオを構築している。

- メインスポンサーのサンケイビルのサポートを受け、不動産開発などのノウハウを活かし、相互事業の拡大展開をしている。

- コロナ禍で、在宅勤務等のテレワークが進み、オフィス移転の取止めや拠点の集約等に伴う解約の動きがあり、前期(2021年2月)末の稼働率(99.9%)から、2021年6月末の稼働率は99.4%と0.5ポイント下げている。

- 今回の公募増資による物件取得後の2022年2月期には、当初予想から、営業収益は約3割、利益面は4割程度増額しており、公募の増資比率約29.4%より大きい増額率の予想。

【インカムゲイン】

- 分配金の年利回り(4.4%)は、東証1部上場の会社の単純平均(1.88%(8/16現在))と比較して2倍以上高い。

- 増資した後の2022年2月期の1口当たりの分配金の予想は、2021年8月期から101円増額としており、今回の増資により投資家も恩恵を受ける。

【流動性】

- 直近の出来高(売買が成立した投資口の数量)の5日平均は776口、25日平均は851口で、流動性は少し低いレベル。

【投資口価格モメンタム】

- 昨年のコロナショック後、一本調子の上昇トレンドで推移してきたが、ここにきて上昇の勢いが弱くなっている。

- 直近の日足ベースでは、128,500~136,000円のレンジで推移しており、これを上抜けるのか下抜けるのかがポイント。

以上をふまえ、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。