こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから小売業種の三洋堂ホールディングスです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。

- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大2,500株まで購入できます。

早ければ8/18(金)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2023 年 8 月 21 日(月) |

| 分売数量 | 80,000 株 (発行済み株式総数 7,400,000 株の約1.08%) |

| 分売値段 | 766 円 (8/18決定:終値 790 円) |

| ディスカウント率 | 3.04 % (8/18決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 2,500 株 |

【立会外分売実施の目的】

- 一定数量の売却意向があり、発行会社として検討した結果、スタンダード市場における上場維持基準のうち、流通株式比率に関する基準への適合に資するべく、同社株式の分布状況の改善及び流動性向上を図ることを目的として実施する。

としています。

今回の分売数量は、発行済み株式総数の約1.08%とほどほどの数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は160百株、25日平均は38.2百株で、流動性は低い水準です。

そして、今回の分売数量(800百株)は、1日の出来高(25日平均:38.2百株)の約21倍で、この銘柄の平均的な出来高からすると分売数量は多めといえます。

どんな会社?

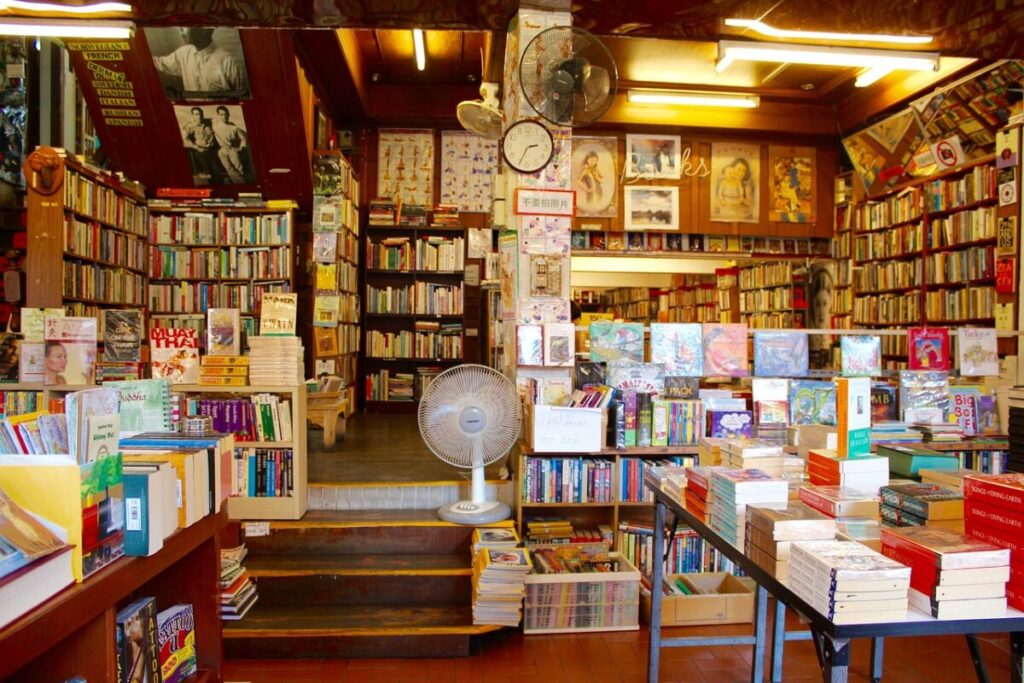

「本とのであいのおてつだい」をコンセプトに、

「学び、好奇心、知識、エンターテインメント、体験の場を提供することで、人間形成に寄与する」ことを理念として企業活動を行い、

この方針に基づきバラエティに富んだ品揃えと、利便性の高いサービスを提供し、コンプライアンスに沿った適正な企業活動によって利益を確保することで、長期的な成長を目指している会社です。

事業内容は、小売サービス事業を主たる事業としており、

- 本、文具・雑貨、菓子、映像・音楽ソフト、トレカ、ゲームソフト等の新品販売

- 本、トレカ、ゲームソフト、ホビー等のリサイクル

- 映像・音楽ソフト・コミックのレンタル

- フィットネス事業、教育事業、ビュッフェ事業、飲料及び玩具の自動販売機設置、不動産賃貸、保険代理業等

を行っています。

2023年3月期通期の部門別売上高構成比は、

- 書店部門 61.8%

- 文具・雑貨・食品部門 9.8%

- セルAV部門 4.4%

- TVゲーム部門 8.8%

- 古本部門 3.7%

- レンタル部門 7.2%

- 新規事業部門 2.7%

- サービス販売部門 1.6%

となっており、書店部門が6割強を占めています。

直近の経営概況

【2024年3月期1Q(2023年4月~6月)の経営成績】

(2023年8月10日発表)

| 決算期 | 売上高 [億円] (前年 同期比 [%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主 に帰属する 純利益 [百万円] (同) |

| 2023年3月期 1Q累計 | 41.7 (△10.7) | △93 (赤字幅 拡大) | △82 (赤字幅 拡大) | △83 (赤字幅 拡大) |

| 2024年3月期 1Q累計 | 41.6 (△0.2) | △84 (赤字幅 縮小) | △72 (赤字幅 縮小) | △73 (赤字幅 縮小) |

| 2024年3月期 通期会社予想 | 178 (0.0) | 50 (黒字 転換) | 80 (黒字 転換) | △30 (赤字幅 縮小) |

| 通期予想に対する 1Qの進捗率[%] | 23.3 | ー | ー | ー |

表2の通り、前年同期比で、売上高は微減、利益面は赤字幅縮小でした。

2024年3月期通期の業績予想は、前期比で、売上高は変わらず、利益面は営業利益と経常利益は黒字転換、純利益は赤字幅縮小を見込んでおり、

その通期予想に対する進捗率は1Q終了時点で、売上高は1/4程度でそこそこ、利益面は赤字からの黒字化が必要な状況です。

【2024年3月期1Qの状況、経営成績の要因】

当1Q連結累計期間におけるわが国経済は、新型コロナウイルス感染症による行動制限が緩和され、感染症法上の分類においても5類移行されるなど、経済活動の正常化が進む一方で、

不安定な国際情勢の中、資源やエネルギー価格の高騰、円安等の急速な為替変動など、依然として先行き不透明な状況が続いています。

同社グループを取り巻く事業環境は、動画や音楽配信、スマートフォン等による時間消費の多様化の影響を受けています。

このような経営環境のもと、同社グループは新本と古本を併売するハイブリッド型書店を核として、顧客のニーズの変化にあわせて様々な販売部門やサービス部門を併設し、eコマースと店舗を融合したスマートなサービスを提供する「スマート・ブックバラエティストア」業態の展開を進めています。

また、業態転換の新規事業として、トレーディングカード事業や中古ホビー事業の導入を進めています。

当1Q連結累計期間は、5月に垂井店(岐阜県不破郡)、6月に知立店(愛知県知立市)にデュエルスペース(トレーディングカードゲーム(トレカ対戦)を行う場所)を備えた大型トレカショップ「トレカ館」をオープンし、トレカ館導入店舗は18店舗となりました。

また、6月に桑名店(三重県桑名市)に中古ホビー導入2店舗目となる「駿河屋桑名店」をオープンしました。

さらに、6月に江南店(愛知県江南市)に工具・塗料を含むプラモデル専門売場1号店として、「三洋堂プラモ館」をオープンしました。

オペレーション面では、市場の変化に対応するため営業時間の変更を実施し、2店舗で閉店時間の短縮を実施しました。

主要な部門の売上高は、

- 書店部門 2,343百万円(前年同期比 11.0%減)

- 文具・雑貨・食品部門 402百万円(同7.4%減)

- トレカ部門 436百万円(同171%増)

- TVゲーム部門 116百万円(同4.3%増)

- セルAV部門 185百万円(同3.8%減)

- 古本部門 151百万円(同4.5%減)

- レンタル部門 254百万円(同24.7%減)

- 新規事業部門 198百万円(同184%増)

- サービス販売部門 75百万円(同5.7%増)

となりました。

以上の結果、表2の経営成績となっています。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2024年3月期1Q末時点で21.0%と前期末(20.1%)から0.9ポイント増加しています。

これは主に、短期借入金が400百万円減少し、流動負債が合計で706百万円減少したことによるものです。

自己資本比率の数値としてはまだ問題ないレベルです。(20%以上を安全圏内としています。)

【今期(2024年3月期通期)業績の見通し】

同社グループが関わる、書籍・雑誌やDVD・CDなどを販売・レンタルする市場は、電子書籍や映像・音楽配信の影響を受けるとともに、

ネット通販やスマートフォンでの閲覧などの店頭以外の販売チャネルの普及により、リアル店舗の販売比率は長期に渡り減少しています。

このような経営環境のもと、同社グループは顧客のニーズの変化にあわせてトレカ単独店の出店や既存店へのトレカ館や駿河屋(中古ホビー事業)などの新規事業導入を推進するとともに、

eコマースと店舗を融合したスマートなサービスの提供と運営コスト削減策を進めています。

また、雑誌やDVD・CDなどに依存しない新たな収益構造確立のために、今後も新規事業の開発、導入を進めています。

しかしながら、既に取り組んでいるトレカ館や駿河屋を始めとする新規事業の導入においては、同事業が一定規模まで成長し同社グループの業績回復に貢献するまでには、一定の時間を要すると見込んでいます。

また、日常生活に浸透するインターネットの影響により、実店舗であってもインターネットを活用したマーケティングが不可欠であるため、

SNSやWebサイトを活用したWebマーケティングに注力していくことにより、引き続きネットでの存在感を高めていく計画です。

今期の見通しは、同社グループを取り巻く事業環境は引き続き厳しいものの、トレカ館と駿河屋の売上高の伸長を予想していることから、売上高178億円、営業利益50百万円、経常利益80百万円、親会社株主に帰属する当期純損失30百万円と見込んでいます。

なお、今1Q決算発表時には、2023年5月12日の「2023年3月期 決算短信」で公表された通期の連結業績予想に変更はありませんでした。

株価指標と動向

【2023/8/17(木)終値時点の数値】

- 株価:770円

- 時価総額:56.9億円

- PER(株価収益率):0倍(最終赤字予想)

同業で時価総額が近い会社のPERは、丸善CHI(3159) 15.4倍、トップカルチャー(7640) 0倍、文教堂グループホールディングス(9978) 16.9倍です。

- PBR(株価純資産倍率):2.15倍

- 信用倍率(信用買い残÷信用売り残):0.23倍

- 年間配当金(予想):0円(無配)、年間利回り:ー

表3のように、直近5年間の配当金は、無配を継続中です。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2019年3月期 | 0 | ー |

| 2020年3月期 | 0 | ー |

| 2021年3月期 | 0 | ー |

| 2022年3月期 | 0 | ー |

| 2023年3月期 | 0 | ー |

この会社は、

長期的な事業の拡大と経営基盤の確立を目指すため、キャッシュ・フローを重視したローコスト経営を推進し収益力の向上に努めるとともに、今後の事業展開に備えて財務体質の強化を図りながら、株主への利益還元を行うことを基本方針としています。

今期の配当は、当期純損失を見込んでおり、同社を取り巻く事業環境が大きく変化し今後の事業展開に不確実性が高いことから、

同社グループの将来の事業展開に備えた資金を優先的に確保することが長期的な株主利益に繋がるとの判断から、無配を継続する予定です。

【株主優待】

この会社は株主優待があり、毎年3月末に100株以上保有の株主は、下記が進呈されます。

- 株主優待カード

保有株数に応じて、スマ本屋三洋堂・三洋堂書店でのお買い物に際して割引。(100株以上200株未満:レンタル割引 20%、販売割引 10%) - (1年以上継続保有の場合のみ)保有株数に応じて、図書カード

100株以上200株未満:1,000円分

個人投資家にとってうれしい内容ですね!

【直近の株価動向】

<週足チャート(直近2年間)>

2022年3月に高値(949円)をつけた後は、しばらくヨコヨコで推移していましたが、

2022年10月以降は、高値切り下げ安値切り下げの下落基調で推移しています。

<日足チャート(直近3か月間)>

緩やかながら下落基調で推移してましたが、

今回の立会外分売による需給悪化を嫌気され、発表の翌営業日(8/15)は、出来高を伴い窓を開けて前日比 59円安(-6.93%)と急落しました。

これで、年初来安値を更新し、翌営業日と翌々営業日にかけて3営業日連続で年初来安値を更新しています。

今後は、下落が止まってしばらくヨコヨコで推移し上昇に転じていくのか、さらに下値模索をするのか、要注目です。

まとめ

【業績】

- 今期(2024年3月期)1Qの業績は、主力の書店部門の売上が前年同期比で減少したが、トレカ部門の売上が好調だったため、

前年同期比で、売上高は微減、利益面は赤字幅縮小の結果。 - 今期の通期予想は、トレカ館と駿河屋(中古ホビー事業)の売上高の伸長を予想していることから、

前期比で、売上高は変わらず、利益面は営業利益と経常利益は黒字転換、純利益は赤字幅縮小を予想。 - その通期予想に対する進捗率は、1Q終了時点で、売上高は1/4程度でそこそこ、利益面は赤字からの黒字化が必要な状況。

【株主還元】

- 今期の配当は無配予想。

直近5期も無配で、連続無配を継続中。 - 会社の方針は、キャッシュ・フローを重視したローコスト経営を推進し収益力の向上に努めるとともに、今後の事業展開に備えて財務体質の強化を図りながら、株主への利益還元を行うことを基本方針としている。

- 株主優待があり、毎年3月末に100株以上保有の株主は、①株主優待カード(100株以上200株未満:レンタル割引 20%、販売割引 10%)②(1年以上継続保有のみ)図書カード(100株以上200株未満:1,000円分)が進呈される。

【流動性・分売数量】

- 直近の出来高の5日平均は160百株、25日平均は38.2百株(8/17時点)で、流動性は低い水準。

- 分売数量は、発行済み株式総数の1.08%とほどほどの数量で、

この銘柄の1日の平均的な出来高の約21倍であり、それからすると多めの数量。

【株価モメンタム】

- 週足ベースの株価は、2022年3月に高値(949円)をつけた後は、しばらくヨコヨコで推移していたが、2022年10月以降は、高値切り下げ安値切り下げの下落基調で推移。

- 直近の株価は、緩やかながら下落基調で推移していたが、

今回の立会外分売による需給悪化を嫌気され、発表の翌営業日(8/15)は、出来高を伴い窓を開けて前日比 59円安(-6.93%)と急落。

これで、年初来安値を更新し、翌営業日と翌々営業日にかけて3営業日連続で年初来安値を更新した。 - 今後の株価は、下落が止まってしばらくヨコヨコで推移した後上昇に転じていくのか、さらに下値模索をするのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐ (最高)) | |

| 業績 | ⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐ (不参加) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。